Le 28 juillet 2022, Verisign, registre des .COM et .NET, annonçait qu’elle appliquerait une augmentation de 10% des tarifs du .NET à compter du 1er février 20231. Celle-ci faisait suite à l’annonce, il y a quelques mois, d’une seconde augmentation des tarifs du .COM à compter du 1er septembre 20222, la première depuis 2012 ayant eu lieu le 1er septembre 20213.

L’objectif de cette étude est de chercher à évaluer l’impact des variations tarifaires sur les performances des deux TLD, et de questionner la stratégie de Verisign en regard des données recueillies.

Des augmentations contractuellement autorisées

Ces augmentations à répétition s’opèrent dans le cadre des contrats liants Verisign à l’ICANN, périodiquement renégociés. Le contrat actuellement en vigueur pour le .COM remonte à 2012, révisé et prolongé en 20184. Daté du 27 mars 2020, un amendement fixe en son alinea 17 l’autorisation donnée par l’ICANN à Verisign d’augmenter ses prix de 7% par an, chacune des quatre dernières années des six années constituant la période couverte par le contrat. Celui-ci ayant été renouvelé en 2018, les augmentations ont commencé en 2021 et pourraient donc avoir lieu chaque année en 2022 (confirmé), 2023 et 20245, portant potentiellement le prix du .COM à 10,27 US$ à la fin 2024.

Le principe est identique pour le .NET, dans le cadre du contrat en vigueur depuis 20176. Sa section 7.3 précise que Verisign ne peut augmenter ses tarifs de plus de 10% par an. En revanche elle est libre, pour le .NET, de le faire chaque année. Verisign a été assez modérée : les tarifs du .NET ont en effet augmenté de 10% par an de 2012 à 2018, sont restés stables en 2019 – 2022 et n’augmenteront à nouveau qu’en 2023. Car si Verisign détient un droit contractuel d’augmenter ses prix, elle n’est pas obligée de le faire.

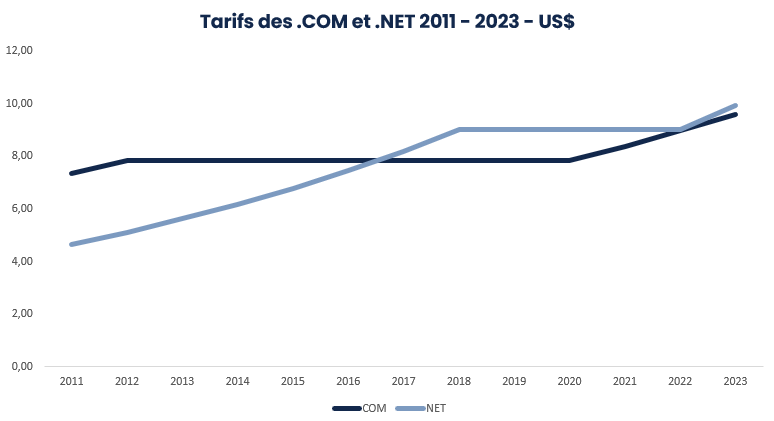

Le graphique ci-dessous illustre les évolutions des tarifs des .COM et .NET entre 2011 et 2024, en prenant l’hypothèse « pessimiste » que le .COM augmentera de 7% en 2023 et 2024, et le .NET de 10% en 2024 comme en 2023.

-

Prix au 31/12 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 2023 COM 7,34 7,85 7,85 7,85 7,85 7,85 7,85 7,85 7,85 7,85 8,39 8,97 9,60 NET 4,65 5,11 5,62 6,18 6,79 7,46 8,20 9,02 9,02 9,02 9,02 9,02 9,92

Longtemps bloqué par suite d’une pression exercée sur l’ICANN par le Congrès américain en 2012, le prix du .COM n’a commencé à augmenter que depuis 20217. Quant à celui du .NET, il passe de 4,65$ à 10$ entre 2011 et 2024, avec un « palier » entre 2018 et 2022. À l’horizon 2024, les deux extensions pourraient donc coûter toutes les deux un peu plus de 10$ au niveau du registre.

Prix nominaux et prix réels

Ces tarifs affichés correspondent-ils aux tarifs réellement payés par l’ensemble des registrars ? Probablement pas. Verisign dispose en effet du droit de réaliser des campagnes promotionnelles en jouant sur les tarifs (ristournes etc.). Une mesure même imparfaite du phénomène a pu être calculée en comparant le chiffre d’affaires publié8 au chiffre d’affaires théoriquement généré par les .COM et .NET.

-

2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 Nb COM 101,6 108,5 114,4 119,0 126,6 131,3 135,0 142,0 148,8 155,3 163,5 Nb NET 14,7 15,3 15,5 15,5 16,2 16,1 15,0 14,3 13,7 13,7 13,7 Nb COM & NET 116 124 130 135 143 147 150 156 163 169 177 CA/NDD 6,6 7,1 7,4 7,5 7,4 7,7 7,8 7,8 7,6 7,5 7,5 Tarif moyen COM 7,34 7,83 7,85 7,85 7,85 7,85 7,85 7,85 7,85 7,85 8,03 Tarif moyen NET 4,65 5,09 5,37 6,13 6,74 7,40 8,14 8,95 9,02 9,02 9,02 CA moyen COM théorique 746 849 898 934 994 1 031 1 060 1 115 1 168 1 219 1 313 CA moyen NET théorique 68 78 83 95 109 119 122 128 124 124 124 Total CA théorique 814 927 981 1 029 1 103 1 150 1 182 1 243 1 292 1 343 1 437 Delta / CA publié -42 -54 -16 -19 -44 -8 -17 -28 -60 -78 -109 % delta -5% -6% -2% -2% -4% -1% -1% -2% -5% -6% -8%

Pour calculer ce chiffre d’affaire théorique, j’ai pris le prix moyen annuel de chacun des TLD recalculé au prorata temporis (les évolutions n’ayant jamais lieu le 1er janvier) et l’ai multiplié par le stock de chaque extension en fin d’année. Le principe est que ce stock est constitué de noms créés, transférés ou renouvelés dans l’année, chaque nom ayant donné lieu une fois à facturation au prix moyen pendant l’année écoulée.

Le constat obtenu est que le chiffre d’affaires publié a toujours été inférieur au chiffre d’affaires théorique, le delta oscillant de 1% en 2016 et 2017 à 8% en 2021 avec une moyenne de 4% en 2011 – 2021.

Ce chiffre est un minimum puisque Verisign a d’autres revenus que les seuls .COM et .NET. La société est aussi opérateur technique de registre pour de nombreux nTLD et quelques ccTLD (dont le .TV jusqu’en 2021/2022). Elle peut aussi exercer ses talents dans des secteurs moins connus comme la cybersécurité. En somme, le pourcentage d’écart entre chiffre d’affaires publié et chiffre d’affaires théoriquement rapporté par les .COM et .NET est une estimation minimaliste des « cadeaux » qu’a fait Verisign à ceux des registrars qui ont voulu participer à ses opérations promotionnelles. On relève que ce delta témoigne d’une intensification des « promotions » en 2018 – 2021, le 8% de 2021 coïncidant avec la première augmentation tarifaire, comme si Verisign avait « annoncé » la hausse tout en ne l’appliquant globalement pas auprès des registrars du .COM.

Les performances des TLD

Pour mener cette étude j’ utiliserai deux indicateurs de performance issus des rapports envoyés par Verisign à l’ICANN et publiés par elle dans ses « Registry transactions Reports »9 : les stocks au 31/12 de chaque année et les créations mensuelles consolidées annuellement.

À partir de ces deux indicateurs officiels, je peux calculer les autres : le volume des noms conservés et supprimés dans l’année, les variations des stocks, créations et suppressions, les taux de création10 et de maintenance11. Cette batterie de données permettra de savoir comment se sont comportées les deux extensions et d’évaluer l’impact de la politique tarifaire.

J’ai aussi aussi procédé à une estimation de la trajectoire 2022 en me fondant sur les données publiées de janvier à mai (dernières données disponibles en septembre 2022) et en les « corrigeant » du poids moyen historique des mois concernés dans les créations et dans les suppressions entre 2011 et 2021. Ces trajectoires sont bien sûr d’autant plus fiables que l’on se rapproche de la fin de l’année. Celles que je propose sont donc encore sujettes à des variations pouvant être significatives.

Hypothèses en regard de l’impact des augmentations de tarifs

Avant de considérer les données recueillies, il est utile de préciser ce que l’on devrait s’attendre à trouver pour valider l’existence d’un impact négatif des augmentations de tarifs sur l’activité des .COM et des .NET.

Je pourrais considérer que les augmentations de tarifs ont eu un impact négatif si je vois :

- d’une part, les créations baisser significativement sous le « niveau normal » (c’est-à-dire sous 35 à 38 millions de noms par an) avec pour effet de faire tendre le Taux de création vers 20% sur le moyen terme ;

- d’autre part, les noms maintenus régresser avec pour conséquence une dégradation sensible du Taux de Maintenance qui tendrait vers 75% sur le moyen terme

- la conséquence de ces deux évolutions conjuguées serait une perte en stock plus ou moins prononcée.

Confrontés à des augmentations de tarifs assez violentes et répétées, les titulaires de noms non utilisés seront tôt ou tard obligés de réaliser des arbitrages pour ne pas voir exploser leur budget .COM. Les deux catégories principales de titulaires concernés sont les domainers, possédant des portefeuilles plus ou moins importants à des fins de revente ou de « monétisation », et les ayants droit ayant déposé de nombreux noms à titre défensif afin de protéger leurs marques. Les TPE/PME et personnes physiques exploitant leurs .COM auront en revanche tendance à les conserver, l’augmentation des tarifs n’étant pas critique pour eux car ils ne possèdent en général qu’un nombre limité de noms de domaine.

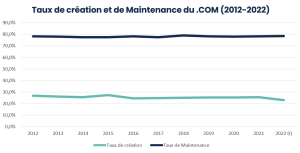

KPIs du .COM

J’obtiens le tableau ci-dessous :

-

KPIs du .COM – chiffres en millions 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 (t) Stock au 31/12 101 621 108 506 114 359 119 015 126 645 131 335 135 027 142 049 148 817 155 320 163 501 166 504 Créations années 28 221 29 035 29 680 30 427 34 569 32 313 33 324 35 476 37 816 39 421 41 880 38 171 Noms maintenus – 79 471 84 679 88 587 92 076 99 022 101 703 106 573 111 001 115 899 121 621 128 333 Noms supprimés – 22 150 23 827 25 772 26 939 27 623 29 632 28 454 31 048 32 919 33 699 35 168 Variations du stock – 6,8% 5,4% 4,1% 6,4% 3,7% 2,8% 5,2% 4,8% 4,4% 5,3% 1,8% Vartations des créations – 2,9% 2,2% 2,5% 13,6% -6,5% 3,1% 6,5% 6,6% 4,2% 6,2% -8,9% Variations des maintenus – – 6,6% 4,6% 3,9% 7,5% 2,7% 4,8% 4,2% 4,4% 4,9% 5,5% Variations des suppressions – – 7,6% 8,2% 4,5% 2,5% 7,3% -4,0% 9,1% 6,0% 2,4% 4,4% 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 (t) Taux de création 27,8% 26,8% 26,0% 25,6% 27,3% 24,6% 24,7% 25,0% 25,4% 25,4% 25,6% 22,9% Taux de Maintenance – 78,2% 78,0% 77,5% 77,4% 78,2% 77,4% 78,9% 78,1% 77,9% 78,3% 78,5%

Les données présentées retracent l’histoire du .COM sur les dix dernières années, selon les données officielles fournies par Verisign à l’ICANN. Ce qui m’ intéresse plus particulièrement ici est le comportement du TLD à la suite de l’augmentation tarifaire du 1er septembre 2021. Pour autant que je puisse le calculer, la tendance 2022 se caractérise par :

- Un ralentissement sensible de la croissance qui pourrait passer de 5,3% en 2021 à environ 2% en 2022

- Une chute brutale des créations (-9%), évolution à relativiser car l’année 2021 marquait un plus haut exceptionnel lié à la conjecture du COVID. Si les créations 2022 sont de l’ordre de 38 millions, elles seront comparables au niveau de 2019. La chute « spectaculaire » n’est donc en réalité qu’un retour à un niveau d’activité « normal ».

- Des augmentations des suppressions et du stock de noms maintenus, ce dernier augmentant plus fortement que les suppressions, avec à la clef une amélioration du Taux de Maintenance.

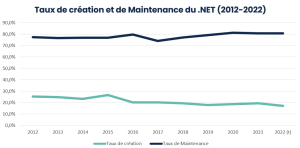

Examinons sur une longue durée les Taux de création et de Maintenance du .COM :

-

2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 (t) Taux de création 27,8% 26,8% 26,0% 25,6% 27,3% 24,6% 24,7% 25,0% 25,4% 25,4% 25,6% 22,9% Taux de Maintenance – 78,2% 78,0% 77,5% 77,4% 78,2% 77,4% 78,9% 78,1% 77,9% 78,3% 78,5%

Le Taux de Maintenance est resté très stable entre 2012 et 2021, légèrement en dessous des 80%. Le taux de création est lui aussi globalement stable depuis 2016. Seule l’année 2022 marque une dégradation marquée, qui s’explique par une estimation des créations plus faible qu’en 2021 rapportée à un stock continuant à croître. La période 2020/2021 n’a pas vu de variations significatives de ces deux indicateurs.

En somme, l’impact de l’augmentation de tarif du 1er septembre 2021 est pour l’instant encore assez peu visible : la baisse des créations pourrait s’expliquer par un « retour à la normale » post-pandémie et l’on ne constate pas de dégradation des renouvellements.

Ceci peut signifier que le .COM jouit d’une assez forte résilience en regard de l’élasticité-prix ; et/ou que l’augmentation de tarif de 2021 est encore trop récente pour être visible dans les renouvellements ; et/ou qu’elle n’a pas été d’une ampleur suffisante pour contraindre une fraction significative des titulaires à réaliser des arbitrages. La situation est naturellement d’autant plus évolutive que les tarifs ont à nouveau augmenté depuis le 1er septembre 2022.

Signal « faible » mais révélateur et sans doute inquiétant pour Verisign car reflétant une possible accélération du « tassement » : le solde net du .COM, qui était en moyenne de 682 000 noms par mois en 2021, est passé à 423 000 en moyenne de janvier à avril 2002, et à… 4 000 en mai.

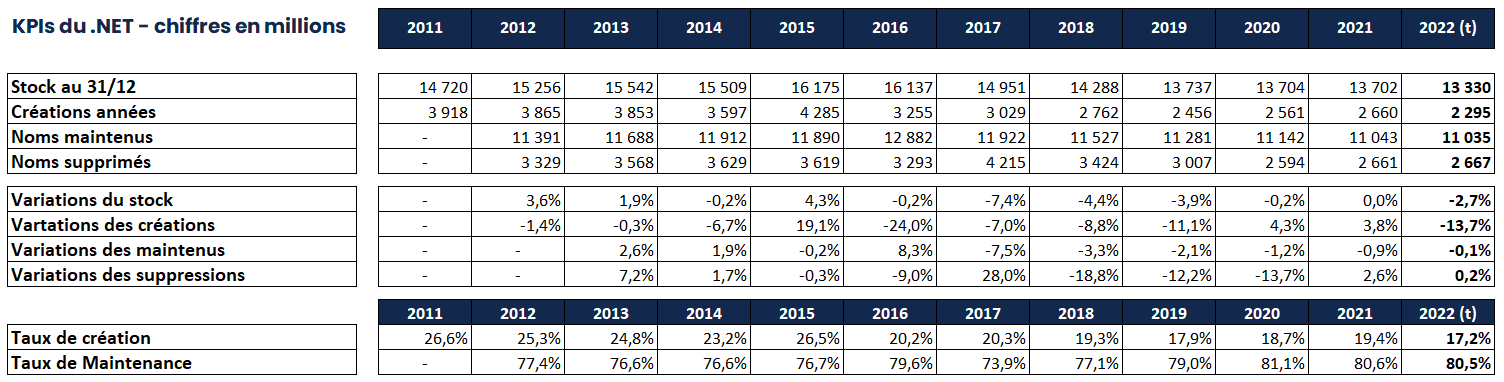

KPIs du .NET

Réalisons la même étude pour le .NET. Sa physionomie est assez différente.

-

KPIs du .NET – chiffres en millions 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 (t) Stock au 31/12 14 720 15 256 15 542 15 509 16 175 16 137 14 951 14 288 13 737 13 704 13 702 13 330 Créations années 3 918 3 865 3 853 3 597 4 285 3 255 3 029 2 762 2 456 2 561 2 660 2 295 Noms maintenus – 11 391 11 688 11 912 11 890 12 882 11 922 11 527 11 281 11 142 11 043 11 035 Noms supprimés – 3 329 3 568 3 629 3 619 3 293 4 215 3 424 3 007 2 594 2 661 2 667 Variations du stock – 3,6% 1,9% -0,2% 4,3% -0,2% -7,4% -4,4% -3,9% -0,2% 0,0% -2,7% Vartations des créations – -1,4% -0,3% -6,7% 19,1% -24,0% -7,0% -8,8% -11,1% 4,3% 3,8% -13,7% Variations des maintenus – – 2,6% 1,9% -0,2% 8,3% -7,5% -3,3% -2,1% -1,2% -0,9% -0,1% Variations des suppressions – – 7,2% 1,7% -0,3% -9,0% 28,0% -18,8% -12,2% -13,7% 2,6% 0,2% 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 (t) Taux de création 26,6% 25,3% 24,8% 23,2% 26,5% 20,2% 20,3% 19,3% 17,9% 18,7% 19,4% 17,2% Taux de Maintenance – 77,4% 76,6% 76,6% 76,7% 79,6% 73,9% 77,1% 79,0% 81,1% 80,6% 80,5%

Le stock du .NET a marqué un pic en 2015 ; il décline régulièrement depuis, étant passé de 16,2 millions à 13,7 fin 2021. Les créations ont suivi la même dynamique ; de 4,3 millions en 2015 (niveau exceptionnel) à 2,7 en 2021. La base des noms maintenus se réduit chaque année tandis que les suppressions, après une brusque poussée en 2017, semblent en voie de se stabiliser autour des 2,5 millions.

La tendance 2022 se caractérise par :

- Un stock en légère perte (-3%) ;

- Une baisse sensible des créations (-14%) par rapport à 2021, le niveau atteint (2,3 millions) étant largement inférieur à ce qu’il était même avant 2020 ;

- Une base de noms maintenus à l’équilibre et des suppressions en très légère progression (+0.2%)

Examinons sur une longue durée les Taux de création et de Maintenance du .NET :

-

2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 (t) Taux de création 26,6% 25,3% 24,8% 23,2% 26,5% 20,2% 20,3% 19,3% 17,9% 18,7% 19,4% 17,2% Taux de Maintenance – 77,4% 76,6% 76,6% 76,7% 79,6% 73,9% 77,1% 79,0% 81,1% 80,6% 80,5%

Les taux du .NET sont moins stables que ceux du .COM. Le Taux de Maintenance est légèrement supérieur à 80% depuis 2019 après un décrochage en 2017 et une « récupération » en 2018. Le Taux de Création a fléchi en 2016 et s’est stabilisé autour des 20%, mais il semble en voie de dégradation significative en 2022 (-2 points).

Que puis-je constater sije rapproche ces évolutions aux variations tarifaires (cf. graphique « Tarifs des .COM et .NET 2011-2024 ») ?

Le prix des .NET n’a pas cessé d’augmenter de 10% par an jusqu’en 2018, avant de connaître une stabilisation. Or les indicateurs clefs du TLD en 2016-2018 montraient qu’il commençait à s’essouffler : alerte sur le Taux de Maintenance 2017 et passage en baisse du seuil des 20% pour le Taux de Création. J’observe qu’il existe un certain décalage entre le moment des augmentations et celui où l’impact devient visible. Ceci peut être dû à différentes causes :

- Existence d’opérations promotionnelles rendant moins « douloureuses » les augmentations de tarifs pour les registrars ;

- Réticence des registrars à répercuter l’intégralité des hausses de tarifs sur leurs clients (les registrars préférant alors abandonner un peu de marge plutôt que de risquer de perdre des clients) ;

- Inertie des titulaires qui n’ont pas surveillé les évolutions des tarifs et paient le nouveau tarif la première fois ; ils n’entrent que par la suite dans une logique de rationalisation de leur portefeuille.

Ces facteurs peuvent aussi expliquer l’absence d’impact constatée pour le .COM. Celle-ci ne devrait commencer à être visible que fin 2022 – début 2023, si le « timing » est le même que pour le .NET.

En tout état de cause, tout se passe comme si Verisign, consciente qu’elle avait atteint une zone dangereuse pour le .NET en 2017/2018, avait choisi de ne plus toucher à ses tarifs en 2019-2022.

Le taux d’utilisation, un facteur de vulnérabilité

Un paramètre clef dans l’appréciation de la vulnérabilité d’un TLD en regard d’augmentations tarifaires est, comme on l’a vu, l’utilisation faite de leurs noms par les titulaires. Les « vrais » utilisateurs vont avoir tendance à conserver leurs noms même si les tarifs augmentent significativement, tandis que les « domainers » et les ayants droit seront plus rapidement inclinés à nettoyer leurs portefeuilles afin de rester dans des limites budgétaires tolérables.

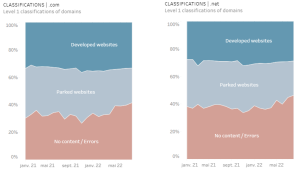

Un outil développé par le CENTR permet de visualiser les grandes catégories d’utilisation des .COM et des .NET.

Au travers de trois types d’utilisation, il possible de mesurer la vulnérabilité des .COM et .NET aux augmentations tarifaires.

La catégorie des « Developed Websites » sera la plus résiliente, celle des « vrais » utilisateurs qui conserveront leurs noms quoiqu’il arrive tant qu’ils seront utilisés. Cette catégorie, en 2022, était de 33% pour le .COM et de 29% pour le .NET ;

La seconde catégorie, « Parked Websites » désigne des noms actifs mais ne conduisant pas vers de vrais contenus : pages de liens contextuels, pages d’attente etc. Elle est de 25% pour le .COM et de 25% pour le .NET en 2022 ;

La dernière catégorie rassemble les noms non configurés, donc absolument non utilisés : elle correspond à 42% des .COM et 46% des .NET.

Les deux dernières catégories contiennent notamment les noms détenus par des domainers et des noms déposés à titre défensif, mais aussi tous ceux qui ont été déposés et qui sont restés inexploités à ce jour. Symétriquement, des domainers et des ayants droit peuvent avoir choisi d’activer leurs noms et de les pointer, ou rediriger, vers de « vrais » sites. La composition des trois catégories est donc loin d’être homogène et correspond à différents types de titulaires et de besoins.

On peut cependant déduire de ces graphiques que 67% des .COM et 71% des .NET sont exposés à des non renouvellements si la « cote d’alerte » est atteinte en termes tarifaires. Ces chiffres sont des maxima car les ayants droit ne vont pas éliminer tous leurs noms défensifs, de la même manière que les domainers ne vont pas éliminer tous leurs actifs. Si l’on restreint la proportion de noms sensibles aux évolutions tarifaires à 33% de ces deux catégories, on obtient 22% pour le .COM (donc entre 1/5e et ¼) et 23% pour le .NET (la même chose).

Les options stratégiques de Verisign

Verisign doit réaliser ses choix entre plusieurs contraintes antagonistes :

- D’un côté, protéger son chiffre d’affaires et ses marges potentiellement menacés par le ralentissement ou le déclin de ses TLD en augmentant ses tarifs pour compenser les baisses de créations et de noms maintenus ;

- De l’autre, ménager ses TLD en gardant des tarifs attractifs leur permettant de rester compétitifs face aux ccTLD (extensions locales) et aux nTLD

Si Verisign pousse trop loin les augmentations tarifaires, l’amélioration à court terme de ses résultats financiers sera compensée à moyen terme par une accélération du déclin du .NET et un tassement prononcé du .COM. Si en revanche elle maintient les tarifs inchangés, les évolutions naturelles du marché l’exposent à des résultats financiers décevants pour des investisseurs habitués à des rythmes de progression de 5 à 6% en moyenne depuis 10 ans.

La stratégie qui avait prévalu entre 2019 et 2021 était la seconde de celles que mentionnée précédemment . En anticipant vraisemblablement dès 2021 une tendance au déclin que la stabilité des tarifs ne pourrait pas enrayer, Verisign a opté pour la protection de son résultat financier. Cela pourra satisfaire à court terme ses actionnaires, tout en pesant sur la compétitivité de ses TLD dans un contexte où la plupart des ccTLD sont déjà moins chers que les .COM et .NET.

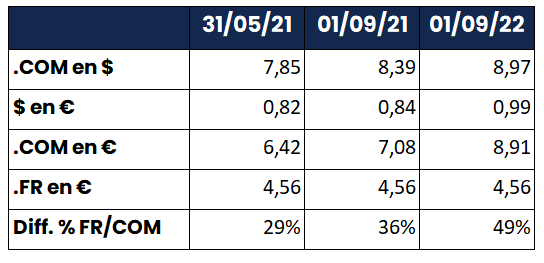

Le tableau ci-dessous met en exergue l’évolution du différentiel de tarif entre le .FR et le .COM entre mai 2021 et le 1er septembre 2022. Il intègre de plus l’effet des taux de change, défavorables au .COM en 2022.

-

31/05/21 01/09/21 01/09/22 .COM en $ 7,85 8,39 8,97 $ en € 0,82 0,84 0,99 .COM en € 6,42 7,08 8,91 .FR en € 4,56 4,56 4,56 Diff. % FR/COM 29% 36% 49%

En mai 2021, le .FR était 29% moins cher que le .COM ; au moment de l’augmentation du 1er septembre 2021, 36% moins cher ; le 1er septembre 2022, 49% moins cher.

Ainsi, la réponse aux choix stratégiques de Verisign dépend des titulaires mais surtout, à plus court terme, des registrars qui sont placés dans la situation inconfortable de devoir choisir entre leurs marges parfois déjà serrées et la santé de leurs portefeuilles clients. Cette situation est aggravée, pour les registrars européens, par l’évolution des taux de change défavorables aux Européens.

L’avenir dira si le choix de Verisign était pertinent et surtout à quel niveau de tarif l’impact deviendra visible sur le .COM.

[1] Verisign Reports Second Quarter 2022 Results

[2] Notice of Price Increase for .com Domain Name Registrations – Verisign to ICANN, February 10, 2022

[3] Notice of Price Increase for .com Domain Name Registrations – Verisign to ICANN, February 11, 2021

[4] .com Registry Agreement (2012 revised 2020)

[5] THIRD AMENDMENT TO THE .COM REGISTRY AGREEMENT

[6] .net Registry Agreement (2017)

[7] Il semble n’y avoir eu aucune réaction du Congrès américain lors de la renégociation du contrat du .COM en 2018-2020.

[8] Site relations investisseurs de Verisign

[9] .com Monthly Registry Reports / .net Monthly Registry Reports

[10] Le Taux de création mesure la dynamique commerciale d’un TLD. Il est obtenu en rapportant le nombre de créations de l’année N au stock au 31/12/N.

[11] Le Taux de maintenance mesure quelle proportion de noms présents en stock au 1/01/N ont été conservés en année N. Il est obtenu en rapportant le nombre de noms conservés (ou non supprimés) au stock au 1/01/N. Il ne faut pas le confondre avec le taux de renouvellement qui mesure la proportion de noms étant arrivés à échéance dans l’année et ayant été conservés. La différence entre les deux s’explique en général par l’existence de noms « multiannées » déposés ou renouvelés pour des périodes de 2 à 10 ans.